Rozliczenie PIT w 2024 roku. Najważniejsze zmiany podatkowe

Rok 2022 przyniósł polskim podatkom wiele zmian, ale również chaosu związanego ze zmianami podatkowymi. Polski Ład przechodził kolejne modyfikacje. Kolejne zmiany przyniósł rok 2023. Jak wygląda rozliczenie podatkowe w 2024 roku? Przedstawiamy najważniejsze zmiany z punktu widzenia podatnika.

Termin rozliczenia PIT w 2024

Te daty warto zapamiętać. Ze względu na to, że w zeszłym roku wyjątkowo wprowadzono możliwość zmiany formy opodatkowania, wydłużono termin rozliczenia dla podatników na ryczałcie ewidencjonowanym (rozliczających PIT-28). W roku 2024 niemal wszyscy mogą rozliczyć się do 30 kwietnia 2024 r. Pierwszym dniem rozliczenia będzie 15 lutego.

Rozliczenie w terminie 15 lutego – 30 kwietnia 2024 r. dotyczy podatników rozliczających się na zasadach ogólnych, ryczałcie, podatku liniowym oraz uzyskujących dochód np. z obrotu akcjami.

Podatnicy rozliczający się na tzw. karcie podatkowej standardowo muszą to zrobić do 31 stycznia 2024 r.

Jakie formularz podatkowy wypełnić?

Formularz podatkowy powinien być zgodny z wybraną przez Ciebie formą opodatkowania. Co do zasady, osoby zatrudnione na umowie o pracę lub innych umowach cywilnoprawnych, rozliczają się wyłącznie za pomocą PIT-37

Jeśli prowadzisz natomiast działalność gospodarczą i z tego tytułu uzyskujesz dochód, powinieneś wybrać jeden z następujących formularzy:

PIT-28 dla podatników na ryczałcie ewidencjonowanym. Na ryczałcie rozliczamy się również, gdy prywatnie wynajmujemy nieruchomości (np. mieszkanie). Rozliczamy wtedy tylko ten przychód uzyskany z najmu.

PIT-36 dla podatników prowadzących działalność opodatkowaną na zasadach ogólnych

PIT-36L dla podatników na podatku liniowym

PIT-16A jeśli rozliczasz działalność na karcie podatkowej

Jeśli dodatkowo osiągasz dochody z tytuły posiadania akcji i zbycia akcji giełdowych lub udziałów w spółkach, wypełniasz PIT38.

Dochody ze zbycia praw majątkowych rozliczane są natomiast poprzez formularz PIT39.

Wyższa kwota wolna od podatku

Już od 2022 r. obowiązuje kwota wolna od podatku. Wynosi ona 30 tys. zł netto. Co do zasady większość osób rozlicza ją w ciągu roku, otrzymując wyższe wynagrodzenie miesięczne. Przedsiębiorcy mogą ją odliczyć jednorazowo w całości na początku roku.

Warto upewnić się, w jaki sposób była rozliczana kwota wolna, aby wiedzieć, czy po złożeniu PIT przysługuje nam zwrot z tego tytułu czy nie.

Wyższa kwota wolna od podatku przysługuje rodzinom mającym 4 lub więcej dzieci oraz emerytom, którzy rezygnują z pobierania emerytury pozostając aktywni zawodowo. W obu tych przypadkach mówimy o 85 528 zł netto na osobę (rodzina/seniora).

Niższy próg podatkowy

W lipcu 2022 r. obniżono pierwszy próg podatkowy z 17% na 12%. Oznacza to, że do kwoty 120 tys. zł dochodu, podatnik rozliczający się na skali płaci 12% podatek. Powyżej 120 tys. zł wchodzi już w drugi próg i podatek wynosi 32%, ale tylko od nadwyżki tej kwoty (nie od całości).

Odliczenie składki zdrowotnej dla przedsiębiorców

Przedsiębiorcy na podatku liniowym i ryczałcie mają możliwość odliczenia części zapłaconych składek zdrowotnych. Jest to pewien rodzaj rekompensaty za to, że formy te pozbawione są zarówno kwoty wolnej od podatku jak i wielu korzystnych ulg podatkowych. Rozliczenie dokonuje się do maksymalnej kwoty ustalonej z góry na dany rok:

- 10 200 zł dla podatników rozliczających się podatkiem liniowym (limit za 2023 rok),

- 50% zapłaconych składek zdrowotnych przy rozliczeniu ryczałtem.

Najważniejsze ulgi podatkowe

W lipcu 2022 dokonano kolejnych zmian w szeregu ulg. Do najważniejszych i najchętniej wykorzystywanych przez podatników na skali podatkowej należą:

– ulga na prorodzinna: na 1 i 2 dziecko 92,67 zł/mies., na 3 dziecko 166,67 zł/mies. A na 4 dziecko 255 zł/mies.

– rozliczenie z dzieckiem: rodzic, który samotnie wychowuje dziecko może się z nim rozliczyć wspólnie, co znaczy, że zyskuje on kwotę wolną od podatku w podwojonej wysokości tj. 60 tys. zł.

– ulga rehabilitacyjna: aby z niej skorzystać trzeba mieć odpowiednie orzeczenie o niepełnosprawności, wyliczana jest na podstawie rachunków uzyskanych na cele rehabilitacyjne;

– ulga na leki: podobnie jak ulga rehabilitacyjna wymaga potwierdzenia konieczności przyjmowania leków i obliczana jest w oparciu o rachunki za leki wykupione;

– ulga z tytuły darowizn: nie powinna ona przekroczyć 6% uzyskanego w ciągu roku dochodu i różni się w zależności od celu ulgi np. ulga na walkę z covid, ulga na cele dobroczynne.

Istnieje wiele więcej ulg np. termoizolacyjna, budowlana, dla honorowych dawców krwi, na cele religijne, na powrót, B+R, innowacyjna. Warto skonsultować z księgową lub księgowym, która z nich nam przysługuje.

Jednorazowo umożliwiono również odliczenie ulg z tytułu darowizn w ramach pomocy obywatelom Ukrainy, którzy trafili do naszego kraju po 24 lutego 2022 r. Warto o nich pamiętać.

Rozliczając ulgi za pomocą rządowego systemu e-PIT ulgi należy wprowadzić ręcznie. Nie naliczają się automatycznie.

Czy przekazanie 1,5% to dodatkowy podatek?

Nie. W związku z tym, że Polski Ład był niekorzystny również dla Organizacji Pożytku Publicznego, Sejm podwyższył 1% dla OPP do 1,5%. Mechanizm został wciąż ten sam.

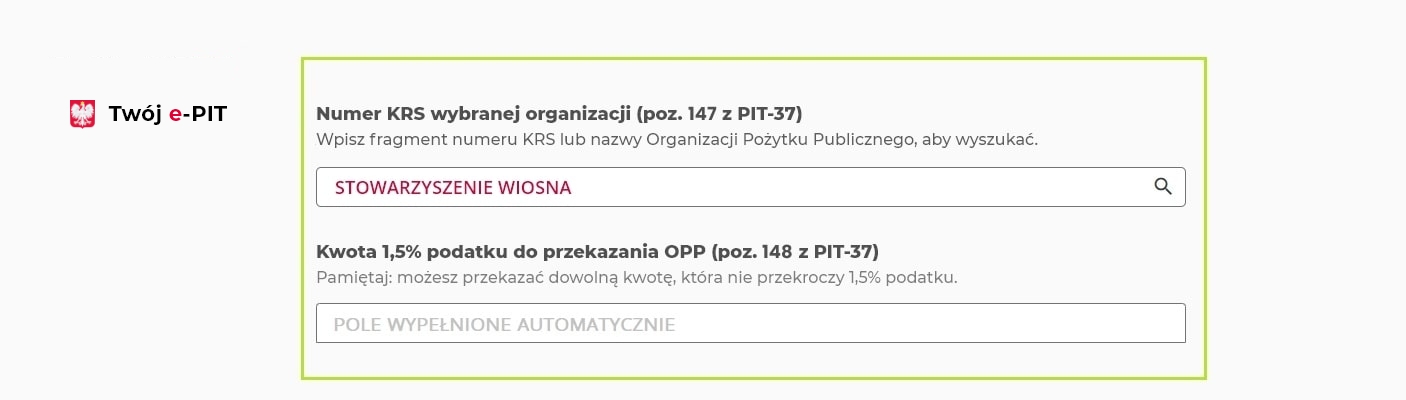

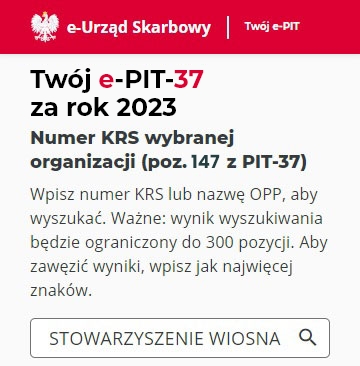

NIE PŁACISZ DODATKOWEGO PODATKU. W ramach podatku, który już zapłaciłeś wcześniej, deklarujesz po prostu, aby Urząd Skarbowy przekazał w Twoim imieniu 1,5% tej kwoty organizacji charytatywnej, którą chcesz wspierać np. Stowarzyszeniu Wiosna i Szlachetnej Paczce. Aby to zrobić, musisz jedynie pamiętać, by w formularzu podatkowym w odpowiedniej rubryce wpisać numer KRS 0000050905.

Naczelnik US przekaże datek w Twoim imieniu, a Ty nie zapłacisz nic więcej. Warto wspierać organizacje niosące pomoc.

Czy złożyć PIT-2?

PIT2 jest formularzem, który zazwyczaj składamy w dniu podpisania umowy, zatrudniając się na umowie o pracę. Wystarczy zrobić to raz i jest aktualne do momentu, aż ręcznie nie wycofamy go. Jeśli jednak z jakiś względów tego nigdy nie robiliśmy, należy go dostarczyć do kadr przed pierwszą wypłatą w roku podatkowym. Dzięki niemu pracodawca co miesiąc będzie nam odliczał 1/12 kwoty wolnej od podatku.

PIT2 możemy zgłosić maksymalnie u 3 pracodawców, ale nie oznacza to, że będzie z każdej z umów otrzymywać pełną kwotę wolną od podatku. Zostanie ona wtedy podzielona i każda wypłata będzie wyższa o odpowiednią jej część (1/3).

Ulga dla klasy średniej wciąż możliwa. Jak?

Ulga dla klasy średniej została wycofana 1 lipca 2022 r. jako zbyt skomplikowana. Prawo podatkowe nie może jednak działać na niekorzyść podatnika, zmieniając się w ciągu roku. Jeśli z jakiś względów podatek obliczony na nowych zasadach bez tej ulgi będzie wyższy od podatku obliczonego na starych zasadach Polskiego Ładu z ulgą, to będziemy mogli ją uwzględnić.

Podwójne wyliczenie podatku

Tu mechanizm jest podobny jak w przypadku ulgi dla klasy średniej. Prawo zmieniło się w ciągu roku i było tak skomplikowane, że ustawodawca dopuścił możliwość tzw. „podwójnego wyliczenia podatku”. Oznacza to, że powinniśmy obliczyć podatek wg zasad sprzed 1 lipca 2022 oraz po 1 lipca i wybrać korzystniejsze dla nas rozliczenie, abyśmy nie stracili.

To jednorazowa możliwość w związku ze zmianami w trakcie roku.

Jak złożyć PIT?

PIT można złożyć osobiście w Urzędzie Skarbowym, do którego jesteśmy przypisani lub elektronicznie. Wśród form elektronicznych mamy prywatne programy rozliczeniowe oraz rządowy system e-PIT, który wystawia nam PIT automatycznie. Warto jednak być czujnym! Rządowy PIT również wymaga sprawdzenia, bo jeśli tego nie zrobimy, mogą zostać z automaty zaakceptowane rozliczenia, które nie są dla nas korzystne (np. nie uwzględniają odpowiednich ulg podatkowych). Czyli stracimy na tym. System nie przypomina nam również o tym, że wysyłamy PIT z niewypełnionymi rubrykami, dlatego jeśli zauważymy to po fakcie, konieczna będzie korekta, która wydłuży czas otrzymania zwrotu podatku.

My zachęcamy do rozliczenia się z programem PITAX, który wspiera Stowarzyszenie Wiosna i Szlachetną Paczkę. System w sposób jasny i bezpieczny przeprowadzi podatnika przez wszystkie elementy formularza, pomoże mu wpisać odpowiedni numer KRS, aby przekazać 1,5% podatku na cele OPP i wyśle go wprost do Ministerstwa Finansów, skąd otrzymamy potwierdzenie przyjęcia wniosku. Jeśli się pomylimy, w łatwy sposób będziemy mogli wrócić do wcześniej wysłanego formularza PIT i złożyć korektę.

Aby złożyć PIT trzeba znać wysokość przychodów z PIT za poprzedni rok – jest to potrzebne do autoryzacji wysyłki.

Kiedy otrzymam zwrot podatku?

Jeśli PIT złożymy osobiście lub listownie (w formie drukowanej), Urząd Skarbowy ma aż 3 miesiące na przelanie nam zwrotu podatku.

Dlatego zachęcamy do składania wniosków elektronicznie, ponieważ wtedy zwrot podatku skraca się do 45 dni, a w przypadku podatników posiadających Kartę Dużej Rodziny nawet do 30 dni.

Jak rozliczyć obywatela Ukrainy pracującego w Polsce?

Polskie prawo podatkowe mówi jasno, że należy rozliczyć się z podatku w miejscu, w którym posiadamy tzw. centrum interesów życiowych. Posiadanie w Polsce zameldowania, rodziny, pracy i/lub przebywanie tu przez min. 183 dni w roku czyli z Polski centrum interesów życiowych podatnika. Wcześniej jednak trudne było rozliczenie tu pracowników z Ukrainy, ponieważ Ukraina nie jest w Unii Europejskiej.

Specustawa wprowadzona po 24 lutego 2022 r. umożliwiła i ułatwiła Ukraińcom rozliczenie podatku w Polsce na łatwiejszych warunkach. Zostawiła im również wybór, gdzie chcą rozliczyć podatek.

W przypadku kiedy Ukrainiec jest ukraińskim rezydentem podatkowym, przedstawia swojemu pracodawcy certyfikat rezydencji podatkowej, który został wystawiony przez organ ukraiński. Dokument potwierdza, że dochód podlega opodatkowaniu na Ukrainie. Według polsko-ukraińskiej umowy o unikaniu podwójnego opodatkowania, dochody podlegają wyłącznie opodatkowaniu w państwie zamieszkania.

Warto jednak sprawdzić, które rozliczenie będzie korzystniejsze. Na Ukrainie nie ma np. kwoty wolnej od podatku, co już daje 30 tys. zł dochodu nieopodatkowanego dochodu. Jeśli Ukrainiec chce się rozliczyć podatkowo z polskim Urzędem Skarbowym, przysługują mu pełne prawa i ulgi jak każdemu innemu podatnikowi w Polsce.

To również Cię zainteresuje: