Ulgi podatkowe – co odliczyć od podatku dochodowego?

Spis treści

- Rodzaje i wysokość ulg podatkowych

- Ulga prorodzinna (na dziecko)

- Ulga rehabilitacyjna

- Ulga na Internet

- Ulga dla krwiodawców 2024

- Wysokość odliczenia – krwiodawstwo

- Jak dokonać odliczenia z tytułu oddawania krwi?

- Kiedy przysługuje ulga za oddanie krwi?

- Ulga podatkowa za oddanie osocza

- Osocze – wysokość odliczenia

- Darowizny na organizacje społeczne

Ulgi i odliczenia od podatku pozwalają podatnikowi zaoszczędzić często spore sumy pieniędzy. Warto poznać zasady ich przyznawania, aby dowiedzieć się, które z nich mogą Ci przysługiwać i jak je rozliczyć! Poniżej przedstawiamy najpopularniejsze z ulg.

Rodzaje i wysokość ulg podatkowych

Ulgi dzielą się na dwa rodzaje:

Odliczenia od PODATKU – czyli ulgi pozwalające obniżyć podatek, dzięki czemu możemy np. otrzymać zwrot jego nadpłaty, należy do nich między innymi ulga prorodzinna (na dzieci).

Odliczenia od DOCHODU – czyli ulgi pozwalające obniżać uzyskany dochód o określone wydatki, co pośrednio wpływa także na wysokość podatku (np. ulga rehabilitacyjna).

Ulga prorodzinna (na dziecko)

Ulga na dziecko to jedna z najpopularniejszych ulg. Dotyczy ona wszystkich podatników wykonujących władzę rodzicielską nad dzieckiem, pełniących rolę opiekuna prawnego, a także rodziców zastępczych.

Ulga jest przyznawana za każdy miesiąc, w którym spełnione zostały warunki do jej otrzymania, a jej wysokość zależna jest od liczby dzieci oraz, w przypadku ulgi tylko na jedno dziecko, od dochodu podatnika.

Aby otrzymać ulgę na dzieci, należy w załączniku PIT/O podać ich liczbę oraz numery PESEL.

Przeczytaj więcej o uldze na dziecko w 2023 >

Ulga rehabilitacyjna

Ulga rehabilitacyjna jest przeznaczona dla osób niepełnosprawnych (z orzeczeniem o niepełnosprawności), a także dla osób, które w danym roku utrzymywały osobę niepełnosprawną, zaliczonych do I grupy podatkowej czyli: małżonka, zstępnych, wstępnych, pasierba, zięcia, synową, rodzeństwo, ojczyma, macochę i teściów.

Przysługuje ona na realizację celów rehabilitacyjnych (np. zakup leków i sprzętu rehabilitacyjnego, zabiegi) oraz ułatwiania wykonywania czynności życiowych (np. przystosowanie mieszkań i pojazdów do potrzeb osoby niepełnosprawnej).

Aby otrzymać ulgę, niezbędne będzie orzeczenie o niepełnosprawności (i dowód pokrewieństwa z osobą niepełnosprawną, która przebywała na naszym utrzymaniu w przypadku, gdy to opiekun ponosił koszty i odlicza je od dochodu), a także dowody dokumentujące poniesienie wydatku związanego z leczeniem lub rehabilitacją (faktury lub bankowe dowody zapłaty – same paragony nie są uznawane za dowód poniesienia wydatku). Trzeba będzie również wypełnić załącznik – PIT/O.

Przeczytaj więcej o uldze rehabilitacyjnej w 2023 >

Ulga na Internet

Z ulgi na Internet skorzystać mogą podatnicy korzystający z usług internetowych (dotyczy również internetu mobilnego) – o ile są w stanie wykazać dowód potwierdzający poniesione koszty (stwierdzające faktycznie poniesienie wydatku, zawierające dane identyfikujące kupującego, sprzedającego, rodzaj zakupionej usługi oraz kwotę, np. faktury). Od dochodu możemy odliczyć całościową kwotę wydaną w danym roku na korzystanie z Internetu (jednak odliczenie nie może przekraczać 760 zł na osobę).

Odliczyć internet od dochodu możemy jedynie dwa razy, i to w latach po sobie następujących (jeżeli nigdy nie korzystaliśmy z ulgi, możemy to zrobić teraz, rozliczając PIT za rok 2024 oraz za rok – w formularzu za rok 2025). Aby to zrobić, należy uzupełnić odpowiednie pola w załączniku PIT/O.

Jeżeli podatnik prowadzi działalność gospodarczą i korzystanie z Internetu zalicza do jej kosztów, nie może dodatkowo odliczyć ulgi od dochodów.

Przeczytaj więcej o uldze internetowej w 2024 >

Aby sprawdzić jakie dokładnie ulgi Ci przysługują możesz skorzystać z kreatora w programie PITax.pl:

Odliczenie na emeryturę – IKZE

Kwoty wpłat na Indywidualne Konto Zabezpieczenia Emerytalnego podlegają opodatkowaniu w rozliczeniach podatku za rok 2024.

Podatnik poza składkami ZUS ma możliwość dodatkowo gromadzić zasoby przeznaczone na emeryturę na co najmniej dwa sposoby: na Indywidualnym Koncie Emerytalnym (IKE), które umożliwia po osiągnięciu odpowiedniego wieku, wypłatę środków, które są zwolnione z podatku dochodowego; lub też na Indywidualnym Koncie Zabezpieczenia Emerytalnego (IKZE) – w jego przypadku środki w chwili wypłaty są uznane za przychód – i stają się podstawą naliczenia podatku.

Więcej na ten temat w artkule o IKZE.

Ulga termomodernizacyjna

Ulga jest dla właścicieli i współwłaścicieli domów jednorodzinnych (również w zabudowie szeregowej lub bliźniaczej), którzy prowadzą prace termomodernizacyjne w swoich domach i ponoszą związane z tym wydatki.

Termomodernizacja, to działanie, w wyniku którego ma dojść do zmniejszenia zapotrzebowania budynku na energię cieplną.

Nie można skorzystać z ulgi, jeśli budynek jest w budowie, nie jest oddany do użytku.

53 000 zł to kwota odliczenia, której nie można przekroczyć w odniesieniu do wszystkich realizowanych przedsięwzięć termomodernizacyjnych w budynkach, których podatnik jest właścicielem lub współwłaścicielem.

Więcej o uldze termomodernizacyjnej.

Ulga abolicyjna

Jeśli podatnik podlega polskiemu nieograniczonemu obowiązkowi podatkowemu (jest polskim rezydentem podatkowym) i uzyskuje dochody zagraniczne, do których ma zastosowanie metoda odliczenia proporcjonalnego, może skorzystać z ulgi abolicyjnej.

Więcej o uldze: ulga abolicyjna.

Darowizny na kult religijny

Z ulgi skorzysta każdy, kto przekazał darowiznę na cele kultu religijnego. Jest to darowizna przekazana kościołom, związkom religijnym i kościelnym osobom prawnym (tj. zakonom, parafiom) na m.in.: wyposażenie, remont.

Więcej informacji na temat darowizny na kult religijny.

Darowizny na cele charytatywno-opiekuńcze Kościołów i innych związków wyznaniowych

Możliwa jest darowizn na cele charytatywno-opiekuńcze: Kościoła Katolickiego w Rzeczypospolitej Polskiej, Polskiego Autokefalicznego Kościoła Prawosławnego, Kościoła Ewangelicko-Augsburskiego, Kościoła Ewangelicko-Reformowanego, Kościoła Ewangelicko-Metodystycznego, Kościoła Chrześcijan Baptystów, Kościoła Adwentystów Dnia Siódmego, Kościoła Polskokatolickiego, Kościoła Katolickiego Mariawitów, Kościoła Starokatolickiego Mariawitów, Kościoła Zielonoświątkowego.

Podmiotami obdarowanymi mogą być kościelne osoby prawne oraz kościelne jednostki organizacyjne, które są wyodrębnione i działają samodzielnie, tzn., że mogą one otrzymać darowiznę pod warunkiem, że: na wniosek kościelnej osoby prawnej uznane są przez właściwą izbę skarbową za odrębne podmioty podatkowe i pozostają organizacyjnie wyodrębnione.

Działalność charytatywno-opiekuńcza Kościoła obejmuje m.in.: prowadzenie szpitali i innych zakładów leczniczych oraz aptek, prowadzenie żłobków, ochronek, burs i schronisk, krzewienie idei pomocy bliźnim i postaw społecznych temu sprzyjających.

Podmioty, nieposiadające statusu kościelnych osób prawnych, na które można przekazywać darowiznę, to: kościelne wydawnictwa, szkoły i inne placówki oświatowo-wychowawcze,

zakłady wytwórcze, usługowe i handlowe, zakłady charytatywno-opiekuńcze, – nie posiadające osobowości prawnej, działające w ramach kościelnych osób prawnych, które je powołały.

Określenie celu charytatywno-opiekuńczego może być ogólne jak: „darowizna na cele charytatywno-opiekuńcze”) lub szczegółowe jak np.: „darowizna na działalność hospicjum”.

Należy pamiętać o dokumentach niezbędnych do otrzymania ulgi, takich jak: dowód wpłaty na rachunek bankowy obdarowanego, dokument, z którego wynika wartość tej darowizny, oświadczenie obdarowanego o przyjęciu darowizny i wiele innych.

Ulga na leki

Z ulgi na leki mogą skorzystać osoby z niepełnosprawnością lub podatnik mający na utrzymaniu osoby z niepełnosprawnością. Z tej ulgi można skorzystać tylko w przypadku zalecenia określonych lekarstw przez lekarza specjalistę.

Więcej o uldze na leki.

Ulga na samochód

Ulga rehabilitacyjna, która obejmuje ulgę na samochód, jest odliczeniem od uzyskanych dochodów kwot, przeznaczonych na cele rehabilitacyjne, ale również cele służące ułatwieniu wykonywania czynności życiowych osoby z niepełnosprawnością, w tym wydatki na samochód, będący własnością (współwłasnością) osoby z niepełnosprawnością albo osoby mającej na utrzymaniu osobę z niepełnosprawnością albo dzieci z niepełnosprawnością, które nie ukończyły 16. roku życia. Samochód musi być związany z koniecznym przewozem na zabiegi leczniczo-rehabilitacyjne (do 2280 zł, w tym paliwo, wydatki na naprawę, ubezpieczenie, wymianę opon).

Więcej o uldze rehabilitacyjnej.

Darowizny na kształcenie zawodowe

Z ulgi skorzysta podatnik, który przekazał darowiznę na cele kształcenia zawodowego w formie materiałów dydaktycznych lub środków trwałych. Darowiznę mogą otrzymać: publiczne szkoły prowadzące kształcenie zawodowe, publiczne placówki i centra kształcenia zawodowego, które umożliwiają uzyskanie i uzupełnienie wiedzy, umiejętności oraz kwalifikacji zawodowych.

Z omawianej ulgi skorzystać może podatnik, który uzyskuje przychody z pozarolniczej działalności gospodarczej, opodatkowane według skali podatkowej (stawki 12% lub 32%), opodatkowane podatkiem liniowym (tu stawka 19%) lub zryczałtowanym podatkiem dochodowym od przychodów ewidencjonowanych (ryczałt ewidencjonowany).

Można odliczyć kwotę przekazanej darowizny, jednak odliczenie nie może wynosić więcej niż 6% dochodu/przychodu podatnika. Limit ten wspólny jest z ulgami na darowizny na rzecz kultu religijnego, honorowego krwiodawstwa i na cele pożytku publicznego.

Odliczenie – strata podatkowa

Strata występuje wtedy, gdy przychody są niższe od ponoszonych kosztów uzyskania przychodów i firma ponosi stratę.

Stratę można odliczyć od dochodu uzyskanego w przyszłości. To odliczenie pozwoli przedsiębiorcy zmniejszyć podatek do zapłaty.

W ciągu kolejnych pięciu lat można odliczyć stratę od dochodu – po roku, w którym podatnik poniósł stratę jednorazowo jeśli kwota nie przekracza 5 mln zł

Ulga podatkowa na złe długi

Podatnik VAT ma obowiązek wpłacić do urzędu skarbowego podatek VAT, którego nie otrzymał od kontrahenta. Ważne jest jednak to, że podatnik może go odzyskać poprzez skorzystanie z ulgi na złe długi.

Ulga na złe długi obejmuje zarówno podatek dochodowy, jak i podatek VAT.

Zwrot nienależnych świadczeń

Nienależne świadczenia pojawiają się w sytuacji, gdy: podatnik otrzymał je – po pierwsze: od kogoś, kto nie był w ogóle do tego zobowiązany – po drugie: świadczenia nie były mu dedykowane.

Może też być taka sytuacja: zamierzony cel świadczenia nie został osiągnięty, albo też czynność prawna zobowiązująca do świadczenia była nieważna lub stała się nieważna po spełnieniu świadczenia. Ulga obejmuje wszystkie zwroty, które podatnik musiał zwrócić podmiotowi, od którego uprzednio je otrzymał, a które to zostały wcześniej wykazane przez podatnika za dochód podlegający opodatkowaniu. Ulga polega na odjęciu od dochodu równowartości dokonanych zwrotów włącznie z pobranym podatkiem.

Aby otrzymać zwrot, należy dysponować dowodem zwrotu świadczeń. Deklaracje: PIT-36, PIT-37, PIT-28

Odliczenie składek na ubezpieczenie zdrowotne

Polski Ład w 2022 wprowadził nowe zasady obliczania oraz odliczania składki zdrowotnej. Możliwość odliczenia utracili pracownicy oraz podatnicy rozliczający się na zasadach ogólnych (skala podatkowa). Nadal możliwość odliczenia składki mają tylko niektórzy podatnicy.

Kwotę składki zdrowotnej mogą odliczyć:

- pracodawcy/przedsiębiorcy: w zależności o wybranej formy opodatkowania zapłacone składki zdrowotne mogą być odliczone od dochodu/przychodu w wyliczeniu zaliczki na podatek lub ujęte bezpośrednio jako koszt uzyskania przychodu.

- Limity odliczeń dla przedsiębiorców: podatek liniowy- limit to 11 600 zł zapłaconych składek zdrowotnych jako pomniejszenie dochodu do opodatkowania; Karta podatkowa – limit to 19% zapłaconej składki zdrowotnej jako pomniejszenie podatku; Ryczałt – limit to 50% zapłaconych składek zdrowotnych jako pomniejszenie podatku

- składki zapłacone w okresie mogą być odliczone na bieżąco lub w rozliczeniu rocznym, dotyczy to podatników opodatkowanych kartą podatkową, ryczałtem lub liniowo.

Należy dokumentować prawo do odliczenia składek na ubezpieczenie zdrowotne poprzez dokumenty stwierdzające ich poniesienie np. dowód wpłaty, zaświadczenie ZUS.

Składki ZUS

Na początek należy rozróżnić składki ZUS od składek na ubezpieczenie zdrowotne. Składki ZUS są opłacane za wymienione ubezpieczenie w wysokości:

- Emerytalne (19,52 % podstawy wymiaru)

- Rentowe (8,00 % podstawy wymiaru

- Chorobowe (2,45 % podstawy wymiaru)

- Wypadkowe (od 0,67% do 3,33% podstawy wymiaru – zależne od rodzaju pracy, ale jednak standardowa składka wynosi 1,67% dla płatników podlegających zgłoszeniu do rejestru REGON i zgłaszających do ubezpieczenia wypadkowego nie więcej niż 9 ubezpieczonych lub nie podlegających zgłoszeniu do rejestru REGON niezależnie od ilości zgłoszonych ubezpieczonych.

Część składki opłaca ubezpieczony, część płatnik składek – w zależności od tytułu ubezpieczenia.

Wymagane dokumenty: RMUA lub inny dokument potwierdzający wartość zapłaconych lub pobranych składek.

Maksymalne odliczenie: w wysokości zapłaconych lub pobranych składek w 2024; Deklaracja: PIT-36, PIT-36L, PIT-37, PIT-28.

Ulga na badania i rozwój

Ta ulga jest dla wszystkich przedsiębiorców zarówno dla dużych, jak i małych firm, którzy prowadzą działalność badawczo-rozwojową. Przedsiębiorcy mogą korzystać z dodatkowego odliczenia od podstawy opodatkowania w wysokości 100% kosztów kwalifikowanych. Jeśli podatnik posiada status centrum badawczo-rozwojowego, wysokość odliczeń może sięgać do 200% kosztów kwalifikowanych.

Z ulgi na badania i rozwój mogą skorzystać przedsiębiorcy, którzy są opodatkowani:

- podatkiem liniowym (PIT-36L),

- według skali podatkowej (PIT-36),

- podatkiem dochodowym od osób prawnych (CIT-8).

Ulga dla krwiodawców 2024

Honorowi dawcy krwi mogą liczyć na ulgę od dochodu. Ulga podatkowa za oddanie krwi zależy od jej ilości, jaka została przekazana przez dawcę w danym roku. Należy pamiętać, iż ulga za oddanie krwi jest rozpatrywana w kategorii darowizn, zatem jest liczona wspólnie z darowiznami na cele kultu religijnego oraz na rzecz pożytku publicznego. Suma wszystkich przekazanych darowizn w danym roku nie może przekroczyć 6% dochodu.

Wysokość odliczenia – krwiodawstwo

Jeden litr krwi pełnej jak i jej składników (np. osocza) został wyceniony na 130 zł. Ulga przysługuje w wysokości iloczynu litrów oddanej krwi lub jej składników i kwoty rekompensaty tj. 130 zł.

Jak dokonać odliczenia z tytułu oddawania krwi?

Jak odliczyć krew od podatku? Aby ulga dla krwiodawców mogła zostać odliczona, nie trzeba okazać oświadczenia stacji krwiodawstwa o przyjęciu krwi, będzie natomiast potrzebne zaświadczenie o ilości pobranej krwi (np. informacja na karcie honorowego dawcy). Gdzie wpisać odliczenie krwi od podatku? Wszystko uzupełnia się w załączniku PIT/O.

Kiedy przysługuje ulga za oddanie krwi?

W 2024 odliczenie krwi od podatku jest możliwe wtedy, kiedy oddawanie krwi nastąpiło bezpłatnie. Ulga podatkowa za oddanie krwi przysługuje niezależnie od źródła przychodów. Osób opłacających podatek liniowo z działalności, za oddanie krwi odliczenie od podatku 2024 r. nie obowiązuje. Nie dotyczy również osób, które rozliczają przychody ze sprzedanej nieruchomości bądź osób rozliczających się z przychodów z kapitałów pieniężnych.

Ulga podatkowa za oddanie osocza

Również za oddanie osocza przysługuje możliwość odliczenia go od podatku. Odliczyć można go aż 25 litrów w ciągu roku. Biorąc pod uwagę krew odliczenie od podatku jest możliwe tylko za 2,7 litra (mężczyźni) i 1,8 litra (kobiety), czyli za ilość krwi jaką maksymalnie można oddać w ciągu roku.

Osocze – wysokość odliczenia

Litr osocza został wyceniony tak samo jak krwi pełnej lub płytek krwi na 130 zł za litr. Osocze może więc oddać każda zdrowa osoba, a samo pobieranie osocza przebiega jak pobieranie krwi.

Programy do rozliczeń pomogą ustalić, które ulgi Ci się należą, a także prawidłowo je rozliczyć. Jednym z nich jest łatwy w obsłudze i bezpieczny program PITax.pl:

Darowizny na organizacje społeczne

Szlachetni Podatnicy, którzy przekazują datki na Organizację Pożytku Publicznego także mogą odliczyć ich wysokość od uzyskanego dochodu. Szczegóły dotyczące danych obdarowanej organizacji, kwoty darowizny i kwoty odliczenia uzupełniamy w załączniku PIT/O. Odliczenia dokonuje się na podstawie dowodu poniesionego kosztu, jakim jest dowód wpłaty na konto bankowe organizacji.

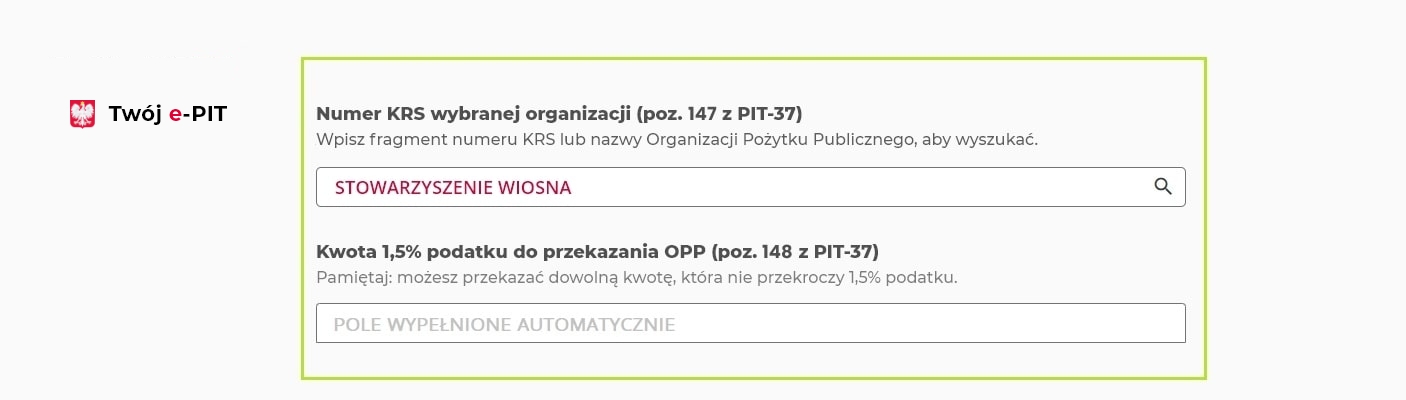

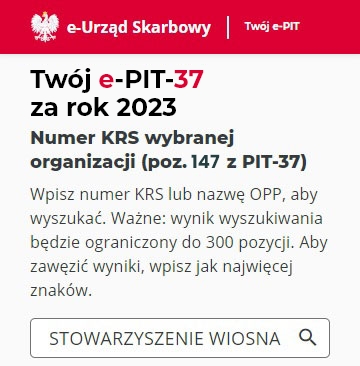

Odliczenie darowizny to nie to samo co przekazanie 1,5% podatku na rzecz Organizacji Pożytku Publicznego i odpisanie darowizny od przychodu nie wyklucza przekazania 1,5% na szczytny cel. Przekaż 1,5% podatku na Szlachetną Paczkę >

Rozlicz PIT w bezpłatnym programie, który pomoże Ci rozliczyć wszystkie przysługujące Ci ulgi:

To również Cię zainteresuje: