Wspólne rozliczenie małżonków

Spis treści

- Warunki rozliczenia PIT wspólnie z małżonkiem

- Jak wspólnie rozliczyć PIT?

- Ile można zyskać rozliczając PIT z małżonkiem?

- Kiedy warto rozliczyć się wspólnie z małżonkiem?

- Korzyści ze wspólnego rozliczenia z małżonkiem

- Wspólne rozliczenie i działalność rolnicza, najem i dochody z giełdy

- Jaka powinna być kolejność małżonków w PIT 2024?

- Kiedy wspólne rozliczenie małżonków jest możliwe?

- Zawieszenie działalności a wspólne rozliczenie małżonków

- 1,5% podatku

- Wspólne rozliczenie z małżonkiem a najem prywatny

- Jak rozliczyć się wspólnie z małżonkiem po wprowadzeniu Polskiego Ładu 2022?

Wspólne rozliczenie z małżonkiem to sposób, w jaki podatnicy pozostający w związkach małżeńskich mogą zaoszczędzić pieniądze. Jednak nie zawsze jest to opłacalne – przeczytaj artykuł i dowiedz się co zrobić, aby rozliczyć się wspólnie i w jakiej sytuacji będzie to dla Ciebie najbardziej korzystne!

Warunki rozliczenia PIT wspólnie z małżonkiem

Jeżeli chcecie rozliczyć się wspólnie, musicie spełnić kilka warunków:

- Kiedyś było tak, że aby rozliczyć się wspólnie z małżonkiem, powinno się przez cały rok, za który składany jest PIT, pozostawać w związku małżeńskim. Jeżeli ślub zawarty został w trakcie roku (np. w kwietniu czy nawet 2 stycznia) – na wspólne rozliczenie konieczne było czekanie do kolejnego roku. Nowy Ład wprowadził zmiany i obecnie można rozliczyć się wspólnie z małżonkiem także w roku, w którym zawarto związek małżeński, nawet jeśli nastąpiło to w grudniu 2024.

- Musicie rozliczać się według skali podatkowej (12% lub 32%) – rozliczyć się wspólnie nie mogą osoby rozliczające się ryczałtem, ani liniowo (również, jeżeli to tylko jeden z małżonków rozlicza się w ten sposób).

Jak wspólnie rozliczyć PIT?

Aby rozliczyć wspólnie z małżonkiem PIT, nie potrzeba żadnych specjalnych upoważnień czy oświadczeń – wystarczy, że jeden z małżonków przy rozliczaniu PITa zaznaczy odpowiednią rubrykę i wprowadzi dane małżonka. Na deklaracji również wystarczy podpis jednej osoby. Złożenie wspólnej deklaracji przez jednego z małżonków traktowane jest jako oświadczenie, że współmałżonek upoważnia go do składania wspólnego rozliczenia.

Małżonkowie mogą wspólnie złożyć PIT-37 (w przypadku, gdy obydwoje pracują na umowie o pracę, o dzieło albo zleceniu) albo PIT-36 (w przypadku, gdy choć jeden z małżonków rozlicza dochody uzyskane z prowadzenia pozarolniczej działalności gospodarczej).

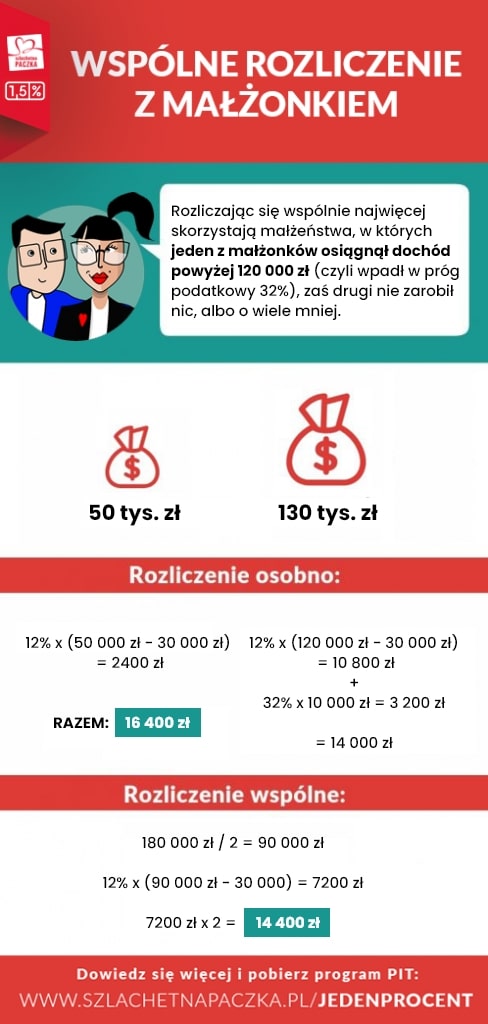

Przy wspólnym rozliczeniu, upraszczając należy dodać do siebie dochody obojga małżonków, podzielić je przez dwa, a następnie ustalić podatek od tej kwoty. Następnie podatek ten mnożymy razy dwa. Skomplikowane?

Ulgi od dochodu odlicza się osobno dla każdego małżonka, któremu ulgi przysługują. Przy sumowaniu dochodów zatem, dodajemy do siebie kwoty z już odliczonymi ulgami. Jeżeli macie dzieci, możecie także odliczyć ulgę prorodzinną od podatku. Przeczytaj więcej na temat ulgi podatkowej na dziecko >

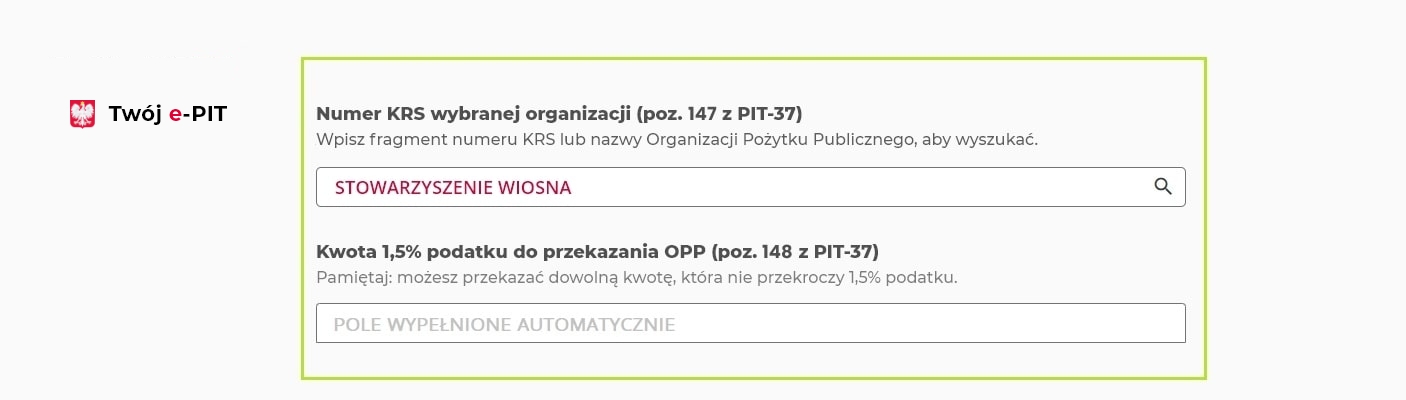

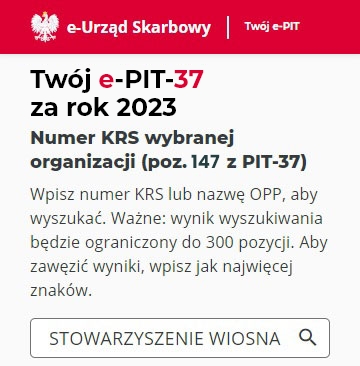

Wspólne rozliczenie nie wyklucza również możliwości skorzystania z odliczenia darowizn, ani z przekazania 1,5% podatku (np. na Szlachetną Paczkę), do czego gorąco zachęcamy!

Ile można zyskać rozliczając PIT z małżonkiem?

Nie w każdym przypadku wspólne rozliczenie jest opłacalne. Jeżeli jednak oboje współmałżonków rozlicza się wg skali, to nie ma możliwości, żeby na tym stracili – nawet, gdy oboje są poniżej progu. Czasem zdarzą się jedynie przypadki, kiedy to nie zrobi różnicy, czy rozliczycie się wspólnie, czy osobno.

Kiedy warto rozliczyć się wspólnie z małżonkiem?

Najwięcej mogą zyskać małżeństwa, w których jeden z małżonków ma niewielkie dochody lub nie zarabia wcale, a drugi tyle, że po odliczeniu ulg osiąga w ciągu roku dochód wyższy niż 120 000 zł. To znaczy, że wpada on już w drugi próg podatkowy. Gdyby rozliczał się osobno, od kwoty powyżej tych 120 000 zł musiałby odprowadzić 32% podatku, zamiast 12%. Tymczasem po zsumowaniu dochodów obydwu małżonków i podzieleniu ich na pół wychodzi kwota, która opodatkowana zostanie wedle niższego progu. Dzięki temu spora część podatku zostaje w kieszeni!

Wspólnie rozliczyć się mogą także małżeństwa, w których jeden małżonek wykazał stratę z prowadzonej działalności (koszty uzyskania przychodów przewyższyły zyski). Jednak w przypadku straty, nie odejmujecie ich wysokości od dochodu drugiego małżonka, a traktujecie jako przychód zerowy.

Korzyści ze wspólnego rozliczenia z małżonkiem

Korzyścią ze wspólnego rozliczenia z małżonkiem jest przede wszystkim niższy podatek. Rozliczenie to opłaca się w szczególności, gdy jeden z małżonków osiągał bardzo wysokie dochody lub gdy jeden z małżonków nie osiągnął żadnych dochodów.

Wspólne rozliczenie i działalność rolnicza, najem i dochody z giełdy

Małżonkowie mogą skorzystać ze wspólnego rozliczenia, nawet jeśli osiągają dochody z działalności rolniczej oraz z giełdy.

Jaka powinna być kolejność małżonków w PIT 2024?

Kolejność małżonków w PIT 2024 nie ma znaczenia, jednak obraną kolejność należy stosować konsekwentnie podczas wypełniania rozliczenia kwot oraz w przypadku załączników.

Kolejność małżonków w PIT 2024 ma znaczenie wyłącznie, gdy rozliczamy się ze zmarłym małżonkiem. Wówczas to dane zmarłego małżonka wstawiamy w sekcji przeznaczonej do małżonka.

Kiedy wspólne rozliczenie małżonków jest możliwe?

Rozliczenie wspólnie z małżonkiem możliwe jest za rok, w którym małżeństwo zostało zawarte. Ważnym jest, by małżeństwo trwało do końca roku, za który rozliczane są przychody. Musi również zostać spełniony warunek występowania wspólności majątkowej między małżonkami oraz konieczność podlegania przez oboje małżonków obowiązkowi podatkowemu w Polsce.

Zawieszenie działalności a wspólne rozliczenie małżonków

Zawieszenie działalności nie jest likwidacją działalności. Nie zwalnia ono z konieczności rozliczenia rocznego zeznania podatkowego. Wspólne rozliczenie z małżonkiem, gdy prowadzona jest działalność gospodarcza (nawet ta zawieszona) jest możliwe, gdy dochody z działalności opodatkowane są na zasadach ogólnych (podatek płacony według skali podatkowej). W przypadku opodatkowania dochodów z działalności gospodarczej podatkiem liniowym, ryczałtem lub kartą podatkową, nie jest możliwe rozliczenie takich dochodów wspólnie z małżonkiem.

1,5% podatku

Rozliczając się wspólnie z małżonkiem, przekaż 1,5% podatku wybranej organizacji pożytku publicznego, np. Szlachetnej Paczce, która wspiera najbardziej potrzebujących.

Wspólne rozliczenie z małżonkiem a najem prywatny

Od 1 stycznia 2023 roku zasady opodatkowania przychodów z najmu prywatnego uległy istotnym zmianom. Obecnie przychody te podlegają opodatkowaniu wyłącznie w formie ryczałtu od przychodów ewidencjonowanych, z zastosowaniem stawek:

- 8,5% dla przychodów do 100 000 zł,

- 12,5% dla nadwyżki ponad tę kwotę.

W przypadku małżonków pozostających we wspólności majątkowej, istnieje możliwość rozliczania przychodów z najmu na dwa sposoby:

- Podział przychodów po połowie: Każdy z małżonków rozlicza 50% uzyskanego przychodu.

- Opodatkowanie całości przychodu przez jednego z małżonków: Wymaga to złożenia pisemnego oświadczenia do właściwego naczelnika urzędu skarbowego w terminie do 20. dnia miesiąca następującego po miesiącu uzyskania pierwszego przychodu w roku podatkowym. Takie oświadczenie jest skuteczne również w kolejnych latach, chyba że zostanie odwołane.

Od 1 lipca 2023 roku wprowadzono korzystną zmianę dla małżonków. Jeśli złożą oni oświadczenie o opodatkowaniu całości przychodu przez jednego z nich, limit przychodu opodatkowanego stawką 8,5% wynosi 200 000 zł. Po przekroczeniu tej kwoty, nadwyżka jest opodatkowana stawką 12,5%. Brak złożenia oświadczenia skutkuje tym, że każdy z małżonków ma indywidualny limit 100 000 zł.

Jak rozliczyć się wspólnie z małżonkiem po wprowadzeniu Polskiego Ładu 2022?

Polski Ład wprowadził uproszczenie w możliwości rozliczenia wspólnie z małżonkiem. Od rozliczenia za 2022 rok, małżonkowie mogą rozliczyć się wspólnie już za rok, w którym zawarte zostało małżeństwo, a nie jak wcześniej, za rok w którym nastąpiła pierwsza rocznica ślubu.

To również Cię zainteresuje: